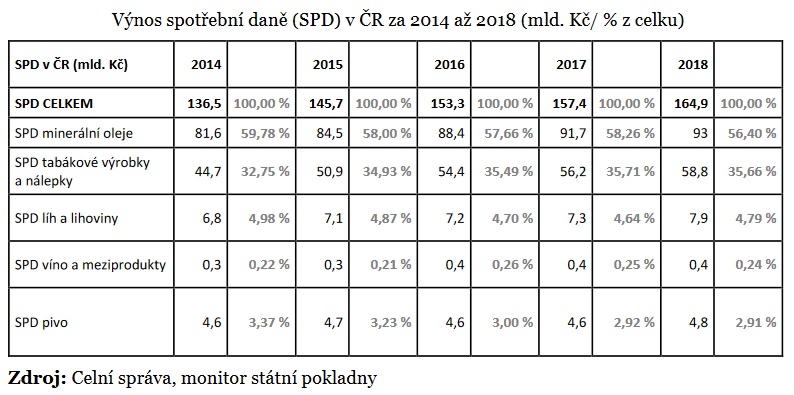

Česká republika vybrala v rámci spotřební daně v loňském roce skoro 154 miliard korun. Tři pětiny této částky stát získal v rámci spotřební daně na pohonné hmoty, zbytek pak z daně na tabák a alkohol. Cílem spotřební daně přitom není jen navýšit příjmy do státního rozpočtu, ale také regulovat spotřebu produktů, které, pokud jde o tabák a alkohol, mají nepříznivé dopady na zdraví konzumentů. Ačkoliv lze přitom systém zdanění spotřeby v Česku zařadit mezi jeden z nejlepších v EU, stále má své rezervy. Podle nyní publikované analýzy Institutu pro politiku a společnost s názvem Zdanění spotřeby v České republice by u tabáku bylo na místě více prosazovat princip harm reduction, zatímco u alkoholu je ke zvážení zrušení nulové spotřební daně u tichých vín a daňového zvýhodnění minipivovarů. O problematice diskutovali odborníci v rámci setkání Institutu pro politiku a společnost, které se konalo včera v Praze.

„Spotřební daň sice přináší vyšší příjmy, ale vede také k nižší spotřebě komodit, což snižuje navazující škody jimi způsobené. Také to oddaluje první zkušenost. Necílíme na lidi 50+, kteří už mají své životní návyky, ale na skupinu kolem 11. a 15. roku života, kdy podle různých studií začínají lidé konzumovat alkohol a tabák. U nás je průměrný věk vykouření první cigarety kolem 12 let, podobně je to s vypitím první sklenky alkoholu. Větší daňová zátěž a tedy cena to může oddálit,“ poukazuje ministr zdravotnictví Adam Vojtěch.

Na druhou stranu však může mít velké zdanění i negativní dopad. „Studie společnosti CEBEX prezentovaná v uplynulých týdnech ukazuje zajímavé příklady z Maďarska či Německa, kde zvýšením spotřebních daní relativně významně narostl černý trh, a to tak, že si opatření muselo vyžádat korekci,“ uvádí ředitel pro výzkum Centra ekonomických a tržních analýz Aleš Rod.

Mohlo by vás zajímat

Nová analýza Institutu pro politiku a společnost přitom doporučuje prosazování principů harm reduction. „Je to trend nejen u tabáku, ale u sin industries obecně. Znamená to uspokojování závislostní preference méně rizikovým způsobem. Z pohledu tabákového průmyslu tu vzniká spoustu studií o zahřívaném tabáku a dopadech e-cigaret. Když si jimi uděláme průřez, můžeme konstatovat, že existuje významná pravděpodobnost, že tyto nástroje mají menší zdravotní dopady, a to zejména ve zmíněné kategorii 50+. U lidí, u nichž nelze očekávat dramatickou změnu chování, je možné bavit se o tom, že toto může být druhá nejlepší varianta s tím, že ta nejlepší je snižování prevalence. Můj názor je, že spolu s prevencí a programy mířícími na mladistvé měl princip harm reduction najít své místo v oficiálních vládních dokumentech,“ uvádí Aleš Rod.

Než nové daně je na místě nejdřív odstranit protichůdná pravidla

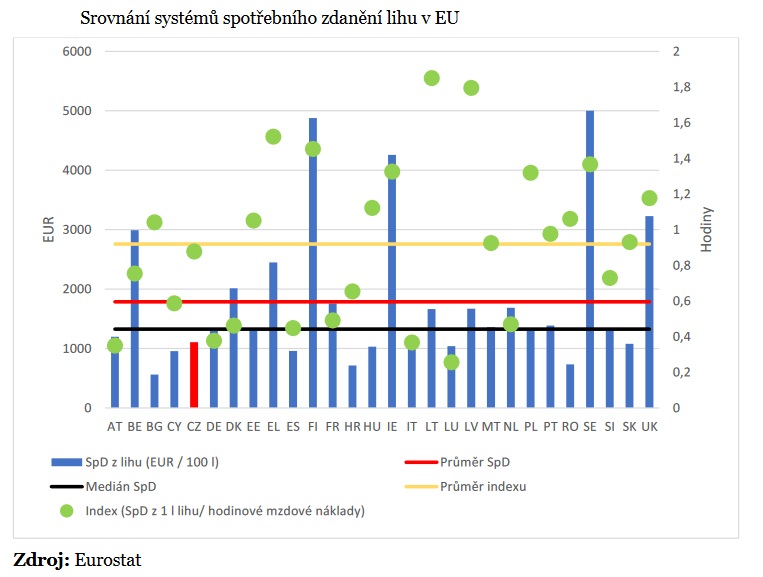

Právě přechod některých kuřáků k méně škodlivým produktům je podle Vojtěcha spolu se zavedením tzv. protikuřáckého zákona jedním z důvodů, proč v současnosti klesá spotřeba tabáku v České republice. Oproti tomu spotřeba alkoholu neklesá. Jedním z důvodů je to, že alkohol v posledním desetiletí relativně zlevnil – od roku 2010 se sice ceny zvedly o 13 až 34 procent, ale mzdy rostly o cca 40 procent. Ve finále je tak alkohol dostupnější.

V této oblasti by proto ministerstvo rádo činilo další kroky, jako je ztížení spotřeby či zavedení regulace reklamy na alkohol podobně, jako je tomu u reklamy na tabák. To doporučuje také březnová studie institutu iHETA zaměřená na společenské náklady na konzumaci alkoholu. Na základě údajů z roku 2016 vyšly náklady spojené s konzumací alkoholu na 56,6 miliardy, tedy 1,2 HDP, což odpovídá i očekávatelným výsledkům podle zahraničních studií. Největší náklady spolkne ztráta produktivity, tedy absentismus a prezentismus, které dosahují skoro 24 miliard. Náklady na zdravotní komplikace se pohybují kolem 13 miliard, což jsou prostředky, které by jinak bylo možno využít například na léčbu vzácných onemocnění či jiných chorob s drahou léčbou. Významnou položkou jsou také předčasná úmrtí, ublížení na zdraví, náklady na kriminalitu, dopravní nehody či požáry. „Nebyli jsme přitom zdaleka schopni spočítat všechny náklady, takže si myslíme, že reálné náklady mohou dosahovat i 100 miliard za rok,“ doplňuje Tomáš Mlčoch z Institutu pro zdravotní ekonomiku (iHETA).

Při rozboru možných opatření pak studie iHETA dospěla k tomu, že zvýšení daně u alkoholu tak, aby se cena zvedla o deset procent, by vedla k 4,6 procentnímu snížení konzumace. Pokud by bylo zavedeno vyšší zdanění jen u piva, znamenalo by to snížení spotřeby o dvě procenta, u vína a lihovin pak o tři procenta.

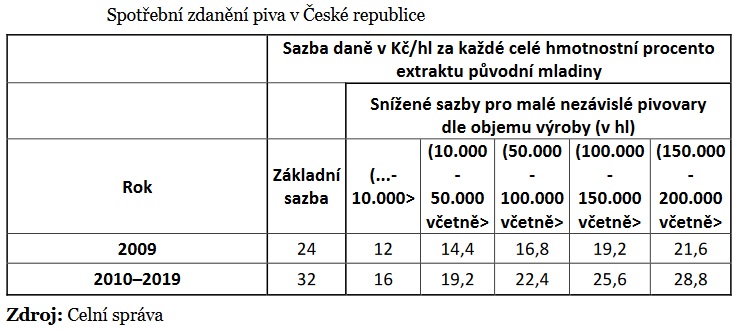

V tomto směru také vyvstává otázka, zda je z hlediska účelu spotřební daně na místě současná daňová úleva pro minipivovary. „Pivo z minipivovaru i z velkého pivovaru má koneckonců obdobné složení a společenské dopady,“ konstatuje Aleš Rod. Ještě více je pak k diskuzi nulová spotřební daň u tichých vín. „Nulová sazba na tiché víno jde proti celé logice spotřebního zdanění. Fiskální výpadek vlivem nulové sazby na tiché víno dosahuje až 5,1 miliard Kč. Tedy zhruba o 0,3 miliardy Kč více, než činí celkový výběr ze spotřebního zdanění piva,“ poukazuje analýza Institutu pro politiku a společnost.

„Je minimálně na stole bavit se o tom, nakolik by tato distorze při zdaňování závislostních látek měla či neměla být odstraněna. Z hlediska objemové jednotky a procenta alkoholu je víno nejlevnější alkoholický nápoj, a je otázka, jestli je to dobře,“ dodává Rod. Jak upozorňuje studie, krabicová vína s obsahem alkoholu 11 procent o objemu jeden litr lze mimo slevové akce koupit za méně než 20 Kč. Decilitr čistého lihu v tomto balení tak stojí méně než 2 Kč, zatímco některé litrové láhve s obsahem 37,5 procenta alkoholu stojí ve slevových akcích i 160 Kč a decilitr čistého lihu v takovémto balení tedy stojí více než 4 Kč. V levné značce tvrdého alkoholu je tak alkohol dvakrát dražší než v levné značce vína.

Podle náměstka pro daně a cla na ministerstvu financí Stanislava Kouby je ale k zamyšlení, zda spíše než nové zavádění daní není na místě zrušit opatření, která jdou proti snaze o snížení spotřeby. Například zákon o dani z příjmů obsahuje daňovou uznatelnost na dary na reprezentační účely do 500 korun, které nejsou předmětem spotřební daně – ovšem s výjimkou tichého vína. „Podnikatelé si pak ke konci roku mezi sebou darují lahve s tichým vínem, protože je tam možnost daňové uznatelnosti. Z legrace říkám, že pak u někoho, kdo je třeba abstinent, může postupné shromažďování lahví způsobit, že začne pít. Obecně platí, že by se nemělo střetávat zatěžování malnusy s věcmi, které spotřebu podporují,“ upozorňuje Kouba.

U hazardu se blížíme vrcholu křivky, za nímž následuje přechod do prohibiční zóny

Opatření vedoucí k potlačení rizikového chování ale zároveň vedou k tomu, že se fiskální dopad spotřební daně zmenšuje. To podle Stanislava Kouby nastalo i se zákazem kouření v restauracích, kde ministerstvo financí sledovalo výkyv, významnější dopady ale mělo zdanění hazardu. „V souvislosti s novou regulací a zvýšením požadavků na klasické automaty došlo v roce 2015 k výraznému poklesu. Další pokles anticipujeme v souvislosti se spuštěním registru vyloučených osob, které mají zakázáno hrát, buďto proto, že si to sami řekli, nebo tam budou zapsáni z titulu, že je na ně napsána insolvence,“ načrtává Kouba. „V České republice se podle našich analýz ve zdanění nikde nepohybujeme za hranicí Lafferovy křivky (tj. nedosahujeme prohibiční zóny, pozn. red.), blížíme se k ní jen u hazardu, kde v kontextu nových opatření můžeme dosahovat vrchu,“ dodává Kouba.

Spotřební daň související se zdravotním dopadem na konzumenty se ale nemusí vztahovat jen na alkohol a tabák. „Můžeme diskutovat i otázku cukru a sugar tax. Jsou státy, které se touto cestou vydaly, některé úspěšněji, jiné méně úspěšně. Například Británie je s ní poměrně spokojená, naopak v Dánsku, kde zavedli daň na cukr a tučné výrobky, to úplně úspěšné nebylo. Byť nás tedy v některých dokumentech mezinárodní instituce vyzývají, abychom se nad tím zamysleli, u nás to není na pořadu dne,“ dodává ministr Vojtěch.

Michaela Koubová